进入2017年3月份以来,李嘉诚旗下的长实地产正加码回购自家股票。

今年初以来,多家持续回购股票的港股通名单内公司在业绩支撑之下涨势如虹,甚至在三个月时间内股价翻倍。

长实地产的密集回购,是否意味着超人认为自家公司股价已经被低估?这值得投资者高度关注。

持续15次! 长实地产逾40亿回购股票

港交所的数据显示,从2017年3月23日到28日,长实地产先后4次回购股票,总耗资约12.8亿港元。从去年三月份至今,长实地产已经15次回购股票,总花费约42.66亿港元。以下是回购明细:

长实地产这一系列的回购行动开始于2016年3月份,在回购启动之前,长实的股价曾经历了“惨烈”的下跌。

2015年6月,经过“世纪重组”之后,长实地产在港交所挂牌,股价一度飙升到77港元以上。但随后,由于A股股灾以及海外市场动荡等诸多因素,长实股价持续下跌。2016年2月,一度跌破40港元。

2016年3月18日,长实开始回购股票,最低回购价格为45.85港元,一天之内花费5.36亿港元。此后,长实的回购时断时续,但价格基本上维持在50港元附近。2016年耗资17.66亿回购的股票已经全部注销。

值得关注的是,2017年3月份的回购是在业绩发布会的次日开始启动的。在业绩发布会上,李嘉诚说:讯息正确、判断正确,没行错路,条条大道通罗马;从商67年,没有亏过本。对自家公司的价值和经营状况,超人显然比任何人都更了解,如此频繁巨额回购,并且在业绩发布会后迅速加码出手是不是意味着他认为长实地产被低估了,回购自家股票是更英明的选择呢?

股价滞涨现金充沛 李超人全球寻找投资机会

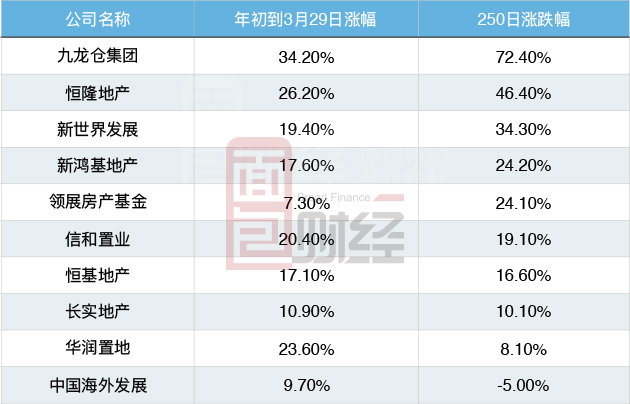

今年以来,长实地产的估计走势并不算强劲。自年初到3月29日,涨幅为10.94%,基本上与恒指同步,远逊于其他港资大型地产公司。以下是根据wind数据统计的恒指成份股中地产类公司的涨幅:

年初至今,九龙仓集团和恒隆地产涨幅分别达到34.2%和26.2%;过去250日,则分别上涨了72.4%和46.4%。

九龙仓的总市值曾长期低于长实地产,但截止3月29日,已经反超长实,高出约45亿港元。

长实最新公布的业绩其实并不差。财报显示:2016年长实地产股东应占利润约194亿港元,比上年增长13%;而且持有巨额可投资现金。

财报显示:截止2016年底,长实的净负债率仅为2.7%;银行结存与定期存款高达626亿港元。李嘉诚在业绩报告的致辞中称:“集团目前现金充沛,负债比率维持于低水平,具备有利条件投资于多元化的优质环球行业”。

资金汹涌南下 绩优公司低价回购值得关注

关于长实地产乃至李嘉诚几家旗舰公司的业务状况已经不必细谈,市场研究早已非常充分。值得关注的是过去相当长一段时间,当港股处于低位时,不少公司均巨额回购。近期,伴随着深港通的开通以及市场回暖,很多公司涨幅相当可观,一些“先知先觉”的投资者,获利颇丰。

其中最有代表性的是IGG和碧桂园。根据wind数据,年初至今的涨幅,分别高达104.98%和64.52%;而250日涨幅则高达216.63%和145.79%。在港股通标的中位列前茅,这两家公司去年的回购都相当“凶猛”,碧桂园一年耗资超过40亿港元,金额位列回购榜首;IGG回购了约3.9%的股份,力度名列前茅。

3月份以来通过港股通南下的资金迅速增加,统计显示:自去年12月深港通开通后,今年以来南向净流入持续增长。3月份前28天,南向累计净流入113亿元人民币。

回购不是唯一的投资参考指标,港股也有很多持续回购后股价仍然大幅下跌的案例,业绩下滑时股价大幅跌破回购价格的案例也比比皆是。比如在前几年博彩股急速下跌之时,澳门励骏曾在1.61港元的位置回购,但股价最终还是跌破1港元。

但是,面对总数超过400只的港股通投资标的,投资者往往无所适从,紧盯公司的回购动态,尤其是大蓝筹在低位的回购动作,是一个有益的参考。

超人已经在巨资回购自家股票,你跟还是不跟?

| 歡迎光臨 比思論壇 (http://bbb-ccc.top/) | Powered by Discuz! X2.5 |